|

Статья опубликована в журнале

"Финансовый директор", № 9, сентябрь 2010г.

Автор статьи: Кузьминых Артем - управляющий партнер компании «Кузьминых, Евсеев & партнеры»

Как экономят на зарплатных налогах при помощи дивидендов

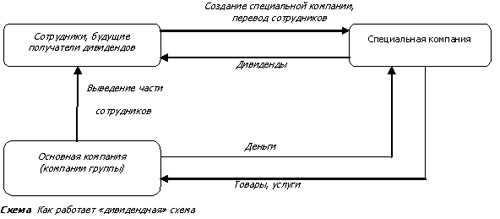

С 2011 года ставка обязательных страховых взносов возрастет до 34 процентов практически для всех компаний и проверенные способы экономии на зарплатных налогах потеряют свою актуальность. По мнению практиков, решение, позволяющее сравнительно честно оптимизировать налоговую нагрузку в части страховых взносов, есть. Схема налоговой экономии за счет компаний на «упрощенке», ставшая привычной, во многом утратит привлекательность со следующего года. Альтернативой ей может стать выплата зарплаты физическим лицам в виде дивидендов от российского юридического лица, находящегося на специальном налоговом режиме, или от иностранной компании из низконалоговой юрисдикции (см. схему на стр. 48). Решение подойдет почти всем компаниям, кроме тех, где высока текучесть кадров, и затронет широкий круг сотрудников, в основном средне- и высокооплачиваемых (руководство среднего звена, специалистов, сотрудников коммерческих подразделений и пр.). Не меньший интерес такой способ выплат дохода представляет для топ-менеджеров и обственников бизнеса. Последние для получения легального дохода иногда прибегают к выплатам в адрес индивидуального предпринимателя (ИП), как правило, работающего на специальном налоговом режиме. Это позволяет не только сэкономить на налогах, но и упрощает учет, а также доступ к наличным средствам. Правда, далеко не каждый владелец бизнеса, а тем более наемный работник, готов обзавестись статусом индивидуального предпринимателя.

|

Эффективная схема, но сложная в реализации

Федор Шабанов, начальник отдела методологии и контроля налоговых рисков ОАО «Томскнефть»

Сильная сторона «дивидендной» схемы – получение реальной денежной выгоды. Слабая – потребность в «отладке» юридических, финансовых, бухгалтерских, договорных тонкостей. Для реализации данного способа налоговой экономии придется создавать непростую структуру, и не исключено, что весомый экономический эффект будет перекрыт рисками, всегда присущими сложным схемам. Все может рухнуть из-за мелочей.

Ежемесячные выплаты в адрес широкого круга работников «демаскируют» схему. Очевидно, что в повседневных разговорах сотрудники по привычке станут называть свои дивиденды зарплатой. И не факт, что однажды эти разговоры не продолжатся в кабинете налогового инспектора или следователя. Если же ограничиться лишь выплатами в адрес высшего звена, то эффективность схемы заметно снижается. Для малого бизнеса создание такой структуры принесет немало хлопот при неочевидном эффекте. Для крупного же польза может оказаться ничтожной: выплаты свыше 415 тыс. руб лей (34,5 тыс. в месяц) в год и так «застрахованы» от чрезмерного давления обязательных взносов. Следовательно, нужно все четко просчитать, определить, когда схема будет наиболее эффективна, кто станет «потребителем процесса». Возможно, крупное предприятие с большой численностью и невысокими зарплатами. Высок риск, что налоговики заподозрят исключительно получение налоговой выгоды. При этом предлагается создать полностью легальную компанию, с «живыми»работниками. Предпочтительнее, пожалуй, добавить функцию выплаты дивидендов уже существующей и реально работающей «дочке» предприятия. Меньше выгоды, но и риск ниже.

|

Смущает ответственность по обязательствам ИП всем имуществом, необходимость самостоятельно уплачивать налоги и сдавать отчетность, выступать работодателем, а также потеря трудового стажа и непрестижная запись в трудовой книжке или ее отсутствие. Выплата дивидендов лишена этих недостатков, хотя дает сопоставимый эффект в части экономии на налогах. Важно отметить, что схема с дивидендами невыгодна, точнее, дает совсем небольшой эффект, если ее пытаться применить в отношении сотрудников, которые уже получают зарплату свыше 415 тыс. рублей в год. В этом случае за счет нулевых страховых взносов выгоднее ачислять обычную зарплату как минимум до конца календарного года. Можно сказать, что выплата зарплаты в форме дивидендов идеально подойдет компаниям и ее сотрудникам, которые не хотят платить 13 процентов НДФЛ и 26 процентов страховых взносов (с 2011 года – 34%), не планируют становиться индивидуальными предпринимателями, но при этом согласны на 9-процентный налог с дивидендов.

Кто будет платить дивиденды

Для реализации схемы с дивидендами регистрируется одна или несколько компаний в форме ООО, ЗАО или даже производственного кооператива. Эта компания будет показывать значительную бухгалтерскую прибыль и платить дивиденды. Еще более выгодно создать юридическое лицо не на территории РФ, а, например, в какой-либо офшорной или низконалоговой юрисдикции. Как вариант может использоваться уже существующая компания, но скорее всего потребуется сменить ее собственников: учредителями ООО, акционерами ЗАО или членами кооператива должны стать будущие получатели доходов (сотрудники предприятия, владельцы бизнеса или их доверенные лица).

Таблица Сравнительная оценка эффективности «дивидендной» схемы

|

Показатели

|

Общая система налогообложения

|

Дивидендные выплаты от компании на УСН

|

|

1

|

2

|

3

|

4

|

|

2

|

ФОТ, руб

|

100

|

100

|

|

3

|

Налоги на ФОТ, руб.

|

40 (сумма строк 4–6)

|

12 (сумма строк 4–6)

|

|

4

|

НДФЛ, %

|

13

|

9

|

|

5

|

Страховые взносы, %

|

26

|

-

|

|

6

|

Взносы в ФСС от несчастных случаев, %

|

1

|

-

|

|

7

|

7 Единый налог (с учетом снижения вдвое на сумму отчислений ПФР), %

|

-

|

3

|

|

8

|

Получат работники/собственники на руки, руб.

|

87 (100 – 13)

|

91 (100 – 9)

|

|

9

|

Затраты к сумме, полученной работниками «чистыми», %

|

46 (стр. 3 : cтр. 8) x 100%)

|

13,3 (стр. 3 : cтр. 8) x 100%)

|

|

10

|

Общая рентабельность схемы, %

|

32,7 (стр. 9 гр. 1 – стр. 9 гр. 2)

|

|

Для создаваемой компании приемлем любой налоговый режим, более выгодный, чем общая система налогообложения, –упрощенная система налогообложения (УСН) с уплатой налога по ставке 6 процентов с дохода или единый налог на вмененный доход (ЕНВД). Конечно, в регионе, где будет зарегистрирована специальная компания, должен быть введен ЕНВД. Впрочем, он есть практически везде, кроме Москвы (в столице ЕНВД действует только в отношении услуг по распространению наружной рекламы).

Более редкий вариант – когда специальная компания применяет УСН с объектом налогообложения «доходы минус расходы», но регистрируется в регионе с минимальными ставками налога. Регионы вправе снижать их с 15 до 5 процентов. По всем видам деятельности это сделали в 2010 году семь субъектов РФ, включая Псковскую, Липецкую, Тюменскую области, Ставропольский край, Ямало-Ненецкий автономный округ, Чеченскую Республику. Остальные тоже уменьшали ставки, но не так радикально или же не на все виды деятельности (к примеру, Смоленская область).

Важное условие – в создаваемой компании должен вестись полноценный бухгалтерский учет, хотя многие компании на УСН этого и не делают. Учет будет несложен, поскольку деятельность компании сведется к минимуму: некоторое количество первичных документов, один-два вида доходов, три-четыре статьи расходов и пара-тройка контрагентов.

На чем заработает специальная компания

Итак, специальная компания по договорам будет оказывать основному предприятию группы (холдинга) услуги или выполнять работы, исходя из обязанностей сотрудников, переведенных в эту организацию. Например, подряд (субподряд) на производство готовой продукции (деталей, полуфаб рикатов, отдельных этапов работ), посреднические, управленческие, юридические или логистические услуги. Соответственно, эти услуги оплачиваются, а полученный доход формирует прибыль – необходимое условие для работы всей схемы оптимизации. Есть и другие решения, которые позволят «перенести» прибыль на специальную компанию:

– выплата процентов по долговым обязательствам, арендная плата, роялти, штрафные санкции;

– специальная компания становится комитентом (принципалом) для основной компании, которая, в свою очередь, будет ее комиссионером (агентом). Весь доход от деятельности посредника, какой бы она ни была, переводится специальной компании;

– совместная деятельность с основной компанией по договору простого товарищества (в нем могут участвовать только компании на УСН с объектом налогообложения «доходы минус расходы» или нерезиденты);

– ведение торговой деятельности, включая внешнеэкономическую, извлечение дохода за счет разницы в ценах покупки и продажи. При этом, разумеется, нужно учитывать положения статьи 40 НК РФ.

В любом случае деятельность специальной компании должна быть низкозатратной (расходы – в основном небольшая зарплата персонала и налоги с нее), и при этом генерировать хорошую выручку, желательно «привязанную» к некоторому проценту от оборота (прибыли, задолженности, остаткам товарно-материальных ценностей и пр.). Это позволит в крупном бизнесе получить больший доход, в среднем – средний и пр.

Еще один принципиальный момент – «переводимая» на специальную компанию сумма должна быть фактически понесенным расходом, экономически обоснованным и документально подтвержденным (в случае оказания услуг по договорам, выплаты процентов, роялти, аренды и пр.). Или же никак не влиять на базу по налогу на прибыль у основного предприятия, не являясь налогооблагаемым доходом (посредничество, сов местная деятельность, торговля).

Как будет выплачиваться доход

|

Идеальных схем не бывает

Станислав Джаарбеков, управляющий партнер «Черник, Джаарбеков и партнеры»,

о существующих рисках выплаты дивидендов вместо зарплаты

Идеальных схем не бывает, и «дивиденды в зарплату» не является исключением. Схема применима, скорее, к ограниченному количеству работников, близких к акционерам или руководству компании (доверенным лицам). Именно этот ограниченный круг работников становится учредителем специальной компании и получает доходы в виде дивидендов. Тогда налоговые риски действительно сводятся к минимуму – дивиденды являются законной формой выплаты доходов физическим лицам. Применение схемы для широкого круга работников более рискованно, поскольку их вовлечение в процесс сделает схему известной всем. И если возникнет необходимость увольнений, то руководство компании будет «на крючке» у сокращаемых работников.

Кроме того, даже увольнение по соглашению сторон потребует изменения состава акционеров специальной компании, что повлечет дополнительные организационные расходы и сложности. Я также не рекомендовал бы выплачивать дивиденды ежемесячно. Как известно, законодательство предусматривает право акционеров принимать решение о выплате дивидендов по итогам квартала или года. Лучше соблюдать все формальные правила (собрание участников по результатам финансово-хозяйственной деятельности утверждает порядок и сроки выплаты дивидендов). А ежемесячные выплаты в сроки, обычные для зарплаты, могут свидетельствовать о присутствии схемы и, соответственно, о необоснованной налоговой выгоде.

Наиболее узкое место – перевод прибыли на специальную компанию. Он должен стать следствием реальной операции и соответствовать требованиям об экономической обоснованности расходов.

|

В штате специальной компании могут состоять вновь набранные сотрудники либо прежде уже работавшие в этой же группе компаний (в последнем случае риск выше). Доля их зарплаты в общем объеме доходов может быть невысока. Главное, что вся или почти вся прибыль распределяется между работниками, которые также являются акционерами. При этом распределение прибыли происходит пропорционально долям в уставном капитале. Специальная компания выступает как налоговый агент и удерживает с дивидендов НДФЛ по ставке 9 процентов (п. 4 ст. 224 НК). Страховые взносы с дивидендов не уплачиваются (п. 1 ст. 7 закона от 24.07.09 № 212 -ФЗ). Кстати, для специальной компании на УСН с объектом налогообложения «доходы» можно просчитать размер фонда оплаты труда, при котором налог можно будет снизить вдвое за счет взносов в Пенсионный фонд.

3 руб. (единый налог) – 1 руб. (заложим минимальные накладные расходы: аренда и т. д.)). Далее, из 71,6 рубля чистой прибыли 6,5 руб ля уйдет на налог на дивиденды (по ставке 9%), а 65,1 рубля составят чистый доход «на руки». Такое же двойное снижение на сумму страховых взносов возможно и по ЕНВД.

Выплачивать собственникам дивиденды можно не ежеквартально, а ежемесячно, по мере поступления денег на счета специальной компании. Например, за I квартал 2010 года бухгалтер подсчитал прибыль в начале апреля. Тогда же собственники приняли решение о ее распределении. Но пока денег на счете специальной компании нет – они будут приходить от основного предприятия частями: в апреле, мае и июне (предположим, таковы условия расчетов по договору). Соответственно, заинтересованные лица получат свои деньги, скажем, 15 апреля, 15 мая и 15 июня – то есть в привычные даты получения зарплаты (премий, бонусов).

Преимущества и недостатки схемы

Выгоды от использования такой схемы заключаются в простоте, универсальности решения, а также в возможности для физических лиц получать легальный высокий доход. Фактически все хлопоты получателей дивидендов сводятся к не слишком обремени тельному участию в собраниях акционеров, да и то впоследствии эти полномочия можно по доверенности передать одному-двум лицам. Такой способ оптимизации налогообложения позволяет существенно сэкономить на налогах (см. табл.).

перевод

Выплата на руки 1 рубля легального дохода сотруднику обойдется примерно на 33 копейки дешевле, чем тот же рубль, оформленный как официальная заработная плата, начисленная в компании на общем режиме налогообложения. В 2011 году эффективность схемы вырастет – из-за увеличения страховых взносов (до 34% от фонда оплаты труда).

Главный недостаток «дивидендной» схемы – дополнительные расходы и хлопоты, связанные с регистрацией новой компании, ее бухгалтерским обслуживанием. К тому же придется заранее проработать ряд важных вопросов с теми сотрудниками, которых предполагается перевести на работу и сделать ее «совладельцами». Маловероятно, но не исключено, что они раньше получали весь свой доход в виде официальной зарплаты. Тогда при переходе на дивидендные выплаты их могут смущать реальные или кажущиеся потери. Среди них можно выделить, к примеру, утрату должностного статуса, стажа, обязательного медицинского страхования. Отсутствие отпускных, больничных, социальных пособий, а также снижение пенсионных накоплений.

Однако компенсировать эти «убытки» вполне реально. Так, за сотрудником собственником можно сохранить основное место работы, выплачивая небольшую заработную плату. Установить как вариант неполный рабочий день в специальной компании. Таким образом удастся «удержать» должностной статус. А дополнительный доход, выплачиваемый в виде повышенных дивидендов, сумма которого составит не меньше, чем прежние отпускные, больничные, пособия, по логике, компенсирует сотруднику их утрату.

Дополнительный доход решает и проблему пенсионных накоплений. До копейки высчитать его величину затруднительно. Ориентировочно, если к выплатам в виде дивидендов добавить от 9 до 13 процентов их суммы, то совокупный дополнительный доход позволит компенсировать выпадающие будущие доходы в виде потерянной пенсии (с учетом действующего пенсионного законодательства, средней продолжительности жизни и прогнозов инфляции).

Условия безопасного внедрения

Описанный способ налоговой экономии безопасен только при «правильном» внедрении – в нем не должно просматриваться явных признаков налоговой схемы. В частности, рискованна прямая или косвенная аффилированность между ее участниками. В нашем случае крайне нежелательно, что-бы сотрудники и собственники специальной компании ранее работали (или были владельцами) именно в том подразделении основного предприятия, с которым специальная компания станет заключать договоры. Работа в других структурах в рамках того же холдинга, лучше не аффилированных прямо с основным предприятием, допускается.

Далее, сделки, совершаемые с участием специальной компании, должны иметь деловую цель. Без этого, впрочем, как и без качественного документального оформления операций, у налоговиков будут основания заподозрить наличие схемы. И еще: рекомендуется по возможности избегать резких изменений фонда оплаты труда, численности персонала, оборотов или стоимости основных средств. Наконец, имеет смысл отследить, чтобы совокупная налоговая нагрузка и рентабельность основного предприятия не оказались значительно меньше средних по отрасли или же средняя зарплата персонала ниже, чем в среднем по региону.

|