Виртуальный холдинг — ключ к налоговой оптимизации

Автор: Артем Кузьминых, Алена Бедина

2007-01-20

Опубликована в приложении к еженедельнику «Экономика и жизнь» № 36 за 2006 г. - «Корпоративные стратегии: правовые, управленческие и финансовые аспекты», № 6

Интеграция бизнеса — неотъемлемый атрибут современного корпоративного устройства. Это ответ на усложняющиеся условия внешней и внутренней среды, когда важнейшими конкурентными преимуществами становятся не столько активы компании, сколько ее способность быстро изменять стратегию развития и организационную структуру управления с учетом законодательных норм, арбитражной практики и конъюнктуры рынка.

Большинство способов налогового планирования строится на применении нескольких, тесно связанных юридических лиц или предпринимателей, осуществляющих взаимодополняющие функции по обеспечению производства и движения товаров и услуг от производителя к потребителю. То есть налоговое планирование практически всегда реализуется в рамках формального (виртуального) холдинга.

Внешне юридические лица холдинга сохраняют независимость. Однако каждое из них, являясь частью интегрированной системы, ведет на рынке согласованную предпринимательскую деятельность. Когда все участники холдинга являются взаимозависимыми или аффилированными лицами (см. Закон «О конкуренции и ограничении монополистической деятельности на товарных рынках», ст.20 Налогового кодекса РФ), его можно назвать формальным или юридически оформленным. Холдинг, в котором связи между предприятиями явно не демонстрируются, но те фактически принадлежат (или контролируются) одним и тем же лицам, будем называть виртуальным.

Цель создания виртуального холдинга — разделение оборотов (по производству, торговле), прибыли, имущества, персонала, что позволяет для каждого объекта создать структуру, которая будет эффективно оптимизировать значимые для него налоги. Кроме этого, «метод холдинга» поможет значительно увеличить безопасность, инвестиционную привлекательность бизнес-структуры, выстроить эффективную модель управления группой, минимизировать гражданско-правовые и налоговые риски обращения взыскания на основные средства, уйти от аффилированности, а также выплачивать доходы физическим лицам (владельцам бизнеса, топ-менеджерам, сотрудникам) легально с оптимальным налогообложением.

«Упрощенные» субъекты

Во всех схемах налоговой оптимизации в рамках холдинга центральную роль играют «субъекты льготного налогообложения» (далее - СЛН). На практике это могут быть (по степени актуальности для среднего и малого бизнеса):

- предприятия и индивидуальные предприниматели1, перешедшие на упрощенную систему налогообложения (далее - УСН). В любом случае использования «упрощенки» следует сразу определиться с налогооблагаемой базой по единому налогу. Таковой могут быть либо все доходы предприятия, либо разница между доходами и расходами. Очевидно, что платить налог со всех доходов выгодно в том случае, если затраты (только входящие в закрытый перечень расходов, предусмотренный ст. 346.16 НК) составляют лишь небольшую часть доходов (от 80 до 60% и ниже). Второй вариант предпочтительнее в том случае, если выручка будет незначительно превышать расходы (доля расходов от доходов от 60 до 80% и выше). Более точно просчитать «пограничное» соотношение расходов и доходов можно, если знать долю фонда оплаты труда (далее – ФОТ) в общих расходах.

Также стоит просчитать взносы в Пенсионный фонд и ориентировочно пособия по временной нетрудоспособности. Дело в том, что на них можно уменьшить «упрощенный» налог, если предприятие начисляет его с доходов, но не более чем вдвое.

То есть, чтобы, по сути, снизить ставку налога с 6 до 3%, на «упрощенца» необходимо перенести ФОТ в размере ориентировочно 21,5% от его доходов (именно в этом случае 14% от ФОТ составит 3% от выручки).

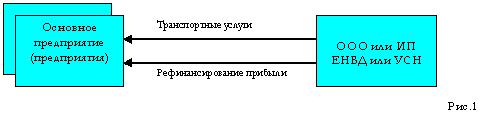

«Упрощенные» субъекты не являются плательщиками НДС, налога на имущество и ЕСН (вместо последнего они платят 14% от фонда оплаты труда в Пенсионный фонд). Основные ограничения для применении УСН: размер дохода до 20 млн рублей в год (с учетом коэффициента-дефлятора, в 2006 г. – 1,132, по мнению Минфина в 2006 г. не применяется), стоимость амортизируемого имущества - не более 100 млн рублей, среднесписочная численность персонала - не более 100 человек, доля юридических лиц в уставном капитале не более 25%, запрет определенных видов деятельности. Все ограничения на практике успешно обходятся (простое товарищество, увеличение числа субъектов «упрощенки»и т.д.).

«Плюсы» данного специального налогового режима – кассовый метод учета доходов, расходы практически не контролируются, а сумму налога можно снижать до двух раз.

- Предприятия и индивидуальные предприниматели, переведенные на уплату единого налога на вмененный доход (далее – ЕНВД). Если в регионе этот налог не введен (например, Москва), при определенных условиях можно воспользоваться предприятием или предпринимателем из ближайшего региона, где он действует.

При уплате ЕНВД все основные налоги заменяются уплатой фиксированной (как правило, небольшой по сравнению с размером прибыли любого холдинга) суммы «вмененного» налога, зависящей не от доходов и расходов «вмененщика», а от величины показателя базовой доходности (торговая площадь, количество занятых работников или эксплуатируемых автомобилей, количество мест торговли и т.п.). ЕСН также заменяется на платеж в Пенсионный фонд (14% от ФОТ), а сумма ЕНВД также может уменьшаться до двух раз.

- Компании-нерезиденты (оффшоры). Смысл их использовать есть при достаточно крупном масштабе бизнеса из-за расходов на регистрацию и сопровождение иностранных компаний, особенно в престижных юрисдикциях. Ведение предприятием внешнеэкономической деятельности – желательное, но не обязательное условие для применения оффшоров, так как существуют схемы, позволяющие применять зарубежные оффшоры для налогового планирования внутрироссийских операций (простое товарищество, агентские схемы, выплата процентов и роялти, оказание различных услуг, аренда или лизинг и т.д.).

- Индивидуальные предприниматели на общем режиме налогообложения. Вместо фиксированной ставки налога на прибыль (24%) они уплачивают два налога – НДФЛ (13%) и единый социальный по регрессивной шкале от 10% до 2%, причем ЕСН относится на затраты при расчете НДФЛ (абз. 3 п. 3 ст. 221 НК). В итоге налог на прибыль заменяется своеобразным комбинированным налогом по сложной регрессивной шкале, ставка которого непрерывно снижается по мере роста дохода предпринимателя (за вычетом расходов).

Например, при годовом доходе 1 млн рублей ставка этого «налога» будет 17.08%, при доходе 5 млн рублей – уже 15.21, при доходе 100 млн рублей – 14.76%, и так далее. Кроме того, предприниматели не платят налог на имущество, и в отличие от «упрощенных» и «вмененных» субъектов могут уплачивать НДС в общем порядке, что для оптовой торговли и производства скорее плюс, а не минус (позволяет не терять вычет НДС и покупателей, нуждающихся в выделении НДС в счетах-фактурах). Ведение бизнеса в форме индивидуального предпринимателя позволяет сэкономить и на НДФЛ и ЕСН с личных доходов физлица, так как оба эти налога можно рассматривать как аналог налога на прибыль у организаций, а после их уплаты своим доходом предприниматель может распорядиться по своему усмотрению. В случае с юридическим лицом для этого сначала понадобилось бы выплатить учредителю дивиденды с удержанием налога по ставке 9%.

Индивидуальный предприниматель имеет те же права, что и юридическое лицо, а учет и отчетность у него упрощены (ведение бухучета – право, а не обязанность). Предприниматель всегда ведет учет доходов и расходов по кассовому методу (а не методу начисления) – как правило, это выгоднее. Интересные возможности создает «двойственность природы» предпринимателя – физическое лицо и одновременно субъект предпринимательской деятельности (в частности, на них не распространяется требования по соблюдению кассовой дисциплины, и наличными денежными средствами, полученными в процессе осуществления предпринимательской деятельности, предприниматель распоряжается свободно). С октября с. г. предприниматели получили право вести трудовые книжки своих работников.

- «Предприятия инвалидов», в уставном капитале которых участие общественной организации инвалидов (ООИ) составляет 100 %, среднесписочная численность инвалидов среди работников - не менее 50 %, а их доля в ФОТ – не менее 25 %. Налог на прибыль у таких организаций будет снижаться путем перечисления средств в ООИ на социальную защиту инвалидов, причем целями таковой также является направление средств на содержание ООИ (пп. 38 п. 1 ст. 264 НК). Эти средства, как правило, затем реинвестируются в предприятие через взнос в уставный капитал или безвозмездную передачу имущества. Оба способа к дополнительному налогообложению не приводят. Заметим, что в настоящее время в большинстве регионов использование таких структур крайне затруднено: «инвалидные схемы» давно набили оскомину налоговикам и местным властям, и с ними идет активная борьба.

- Предприятия, зарегистрированные в так называемых российских «низконалоговых регионах», сохранившие льготы по налогам через систему субвенций из бюджета. Поскольку такая недобросовестная налоговая конкуренция регионов государством не приветствуется и вообще субвенции малодоступны, серьезно рассматривать в качестве актуального элемента системы льготного налогообложения (далее – СЛН) российские «оффшоры» нельзя.

- не обойдем вниманием наиболее распространенную в российском бизнесе любого масштаба практику использования в качестве СЛН фирм-«однодневок» (в лучшем случае – формально «добросовестных» компаний, имеющих контрагентов-«однодневок»). По нашему мнению, практику, когда в той или иной налоговой схеме на любом из этапов появляется «однодневка», никоим образом нельзя отнести к правомерным способам налогового планирования. Это типичное уклонение от уплаты налогов (ст. 199 УК РФ), чреватое не только значительными налоговыми рисками (непризнание расходов и отказ в вычете по НДС), но и потерей всего бизнеса и личной свободы.

Рычаги управления холдингом

Управление холдингом ведется по трем основным направлениям:

- управление собственностью (в том числе пакетами акций и/или долями в уставном капитале),

- финансовыми потоками (денежными, оборотными средствами);

- оперативной предпринимательской деятельностью, включая производство, лицензирование, закупку и реализацию продукции (товаров, работ, услуг).

Для повышения эффективности группы предприятий рекомендуем строить систему управления путем создания специальных структур — управляющая компания (УК), казначейство, торговый дом и хранитель активов. Рассмотрим их подробно.

Управляющая компания

Таковой может быть коммерческая организация любой формы. В структуре виртуального холдинга данное юридическое лицо имеет смысл учредить со стопроцентным участием в уставном капитале фактических владельцев бизнеса, а единоличным исполнительным органом (ЕИО) назначить одного из них (основного собственника), либо его доверенное лицо. Это позволит полностью контролировать ситуацию и при необходимости в любой момент изменить или расторгнуть трудовой договор с остальными менеджерами.

Объем возлагаемых на управляющую компанию полномочий зависит от целей, задач, принципов и подходов к организации производства, профиля деятельности, традиций ведения бизнеса и других особенностей компаний. В классическом варианте данная структура на основании договора передачи полномочий ЕИО (договора на управление) осуществляет деятельность по управлению хозяйственными обществами в качестве их ЕИО, указана в таком качестве в Едином госреестре юрлиц и в банковской карточке подписей, имеет те же права и обязанности, что (генеральный) директор. Такая передача установлена как статьей 42 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее ФЗ об ООО) так и абзацам 3 пункта 1 статьи 69 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах» (далее ФЗ об АО).

Управляющая компания может выполнять и более «мелкие» функции (ведение бухгалтерского и налогового учета и сдача отчетности, юридическое сопровождение деятельности, консалтинг, услуги по привлечению финансирования, посреднические, доверительного управления и т.п.) , но уже на основании других договоров

В некоторых холдингах управляющая компания проводит все расчеты с поставщиками и покупателями, аккумулирует прибыль, финансирует текущие расходы, закупает сырье и материалы, выступает в роли «единого заемщика» и «единого экспортера» холдинга. Однако, на наш взгляд, указанные функции (кроме аккумулирования прибыли) лучше всего распределить между торговым домом и казначейством, а управляющей компании оставить только текущее и стратегическое управление холдингом.

Заключение договора на управление — качественный инструмент налогового планирования, несмотря на отсутствие в ГК РФ специальной правовой модели. Руководствуясь ст. 421 ГК РФ («принцип свободы договора»), граждане и организации могут заключить договор как предусмотренный, так и не предусмотренный законом или иными правовыми актами. Что касается порядка передачи полномочий ЕИО специализированной организации, в ООО данный вопрос относится к компетенции общего собрания участников (пп. 4 п. 2 ст. 33 ФЗ «Об ООО»), а в акционерном обществе — акционеров по предложению совета директоров (наблюдательного совета) (пп.3 п.1 ст.69 ФЗ «Об АО»). Соответствующие положения должны быть отражены в уставе, поскольку он обязательно должен содержать сведения о составе и компетенции органов общества, принятия ими решений (п. 2 ст. 12 ФЗ «Об ООО»). Если такое положение не прописано, его необходимо внести, используя процедуру созыва участников общества (ст. 48 ФЗ «Об АО»).

Расходы на управление организацией или отдельными подразделениями, а также на приобретение услуг по управлению включаются в состав прочих расходов, связанных с реализацией в соответствии с пп. 18, 19 п. 1 ст. 264 НК РФ. Таким образом, их стоимость уменьшает налогооблагаемую базу предприятий холдинга по налогу на прибыль.

Иногда договор управления заключается не в форме договора на передачу полномочий ЕИО, а именуется «договор на организацию работы подразделения (филиала, цеха, департамента)». Мы считаем ее допустимой, но менее предпочтительной, поскольку это не вполне соответствует сложившейся практике и более похоже на нечто надуманное. Напротив, выполнение функций единоличного исполнительного органа управляющим (управляющей компанией) распространено в России, особенно в крупном бизнесе.

Договор на управление можно составить так, чтобы иметь возможность ежемесячно регулировать объем выводимой на управляющую компанию суммы с последующей корректировкой в конце года. Для этого цена договора может зависеть от величины прибыли или роста чистых активов («капитализации») управляемого предприятия (делать привязку к величине оборота нежелательно, есть отрицательная арбитражная практика — Постановление Федерального арбитражного суда Волго-Вятского округа от 19.01.2004 № А11-4426/2003-К2-Е-1961).

В результате помимо некоторых (обычно небольших) фиксированных сумм управляющей компании регулярно (например, ежеквартально) производятся дополнительные денежные выплаты в размере определенного процента от прибыли или увеличения чистых активов за период2. Можно также платить ей вознаграждения (бонусы) за любые успехи компании в конкретном периоде.

Чтобы налоговая инспекция не посчитала данные расходы необоснованными и неподтвержденными, особое внимание следует уделять документальному оформлению: договор, акты, ежегодные (как минимум) отчеты и т.д. При этом управляющая организация должна (хотя бы формально) нести все расходы, связанные с выполнением своих обязанностей. Желательно, чтобы в штатном расписании «управляемого» общества не было должностей, «дублирующих» управленческие функции УК, иначе возникают налоговые риски, которые могут привести к признанию услуг экономически необоснованными.

Что касается налогового режима управляющей компании, особенно если на ней будет аккумулироваться прибыль холдинга, ее выгодно сделать субъектом льготного налогообложения (перевести на УСН с объектом налогообложения «доходы» (ставка 6%).

Казначейство и торговый дом

Одна из важнейших функций управляющей компании – исполнение платежей и распределение финансовых потоков в рамках холдинга. Ее может выполнять структурное подразделение – финансовое управление, финансово-расчетный центр и т. д. Именно на счетах казначейства замыкаются все финансовые потоки холдинга и перераспределяются между входящими в него фирмами.

Функцию казначейства может исполнять и отдельное юрлицо (например, торговый дом). Это сбытовая или снабженческо-сбытовая структура, которая продает все или почти все товары, работы или услуги, которые производит холдинг, закупает необходимые сырье и материалы. Иногда в больших холдинговых структурах функция снабжения может быть отделена от продаж – тогда отдельно существует снабженческая (закупочная) организация и торговый дом, который занимается только реализацией готовой продукции.

Торговый дом может действовать как за свой счет, так и в качестве агента (комиссионера) других предприятий холдинга за их счет. В последнем случае - от своего имени или от имени принципала (комитента), причем как с участием, так и без участия в расчетах. Поскольку непосредственно в товарно-материальных потоках он не участвует, грузополучателями или грузоотправителями в договорах могут быть указаны другие фирмы холдинга, фактически принимающие или отправляющие груз.

В небольших структурах для экономии затрат и упрощения взаимоотношений функции казначейства, торгового дома и управляющей компании могут быть объединены.

Описанная структура управления позволяет владельцам и топ-менеджерам холдинга:

- контролировать все финансовые потоки;

- контролировать предприятия холдинга не только юридически (участие в уставном капитале, голосование на собраниях, назначение единоличного исполнительного органа), но и финансово – через дебиторскую задолженность и займы, что более эффективно;

- через систему договоров займа, поставки, купли-продажи ценных бумаг (векселей), выпуск и погашение векселей, вклады в уставные капиталы, безвозмездную передачу, выплату дивидендов и т.п. перераспределять денежные ресурсы между фирмами-участниками холдинга с целью финансирования развивающихся проектов;

- максимально оптимизировать налоги;

- эффективно бороться со злоупотреблениями менеджеров (неучтенная реализация за неучтенный «нал», «откаты», неоправданные скидки, «зависшие» долги и т.д.), поскольку контролировать централизованную коммерческую структуру (торговый дом) проще, чем отдельные снабженческие и сбытовые подразделения в каждом из предприятий холдинга (которые могут находиться в разных регионах).

Часть перечисленных функций могут выполнять индивидуальные предприниматели, обычно находящиеся на «упрощенке». Как правило, это управленцы, фактически выполняющие соответствующие функции в холдинге – реальные владельцы бизнеса или топ-менеджеры, руководители подразделений и т.п. Если они не желают становиться предпринимателями, в качестве таковых могут быть зарегистрированы их доверенные лица.

Регистрация управленцев в качестве предпринимателей дает экономию НДФЛ и ЕСН (с их личных доходов), налога на прибыль (стоимость услуг предпринимателя включается в расходы у основных предприятий). Учитывая, что на предпринимателей кассовая дисциплина в том объеме, как на юридических лиц, не распространяется, с их помощью можно получать в холдинге наличные деньги, причем вполне легально: предприниматели изымают «себе в личное пользование» заработанные средства (в виде наличных денег), а затем как обычные физические лица используют их как на личные нужды, так и на любые другие цели, в том числе фактически на нужды холдинга.

Хранитель активов

В целях минимизации налоговых и гражданско-правовых рисков классическая схема холдинга предусматривает вывод основных активов на специально созданное «безопасное» предприятие – хранитель активов (иногда их может быть несколько, с разной структурой собственников, в разных регионах, на разных налоговых режимах и т.п.). На практике встречается вариант, когда хранителем активов выступает индивидуальный предприниматель либо обычный гражданин.

В идеале хранитель активов не должен вести никакой деятельности, кроме сдачи имущества в аренду участникам холдинга. Этим достигается цель защиты основных активов от любых посягательств (не важно, правомерных или нет) государства в лице налоговых органов, а также внешних кредиторов (на случай банкротства, наложения взыскания на имущество). Учредителями хранителя активов целесообразно назначить реальных владельцев бизнеса.

Оптимизация налога на имущество достигается за счет того, что хранитель активов переводится на льготный режим налогообложения («упрощенка», территориальные или «инвалидные» льготы по налогу на имущество) или является физлицом (отсутствует налог на имущество юрлиц). Кроме того, данная структура позволяет уменьшить налог на прибыль (арендная плата у арендаторов, а ставка налогов у хранителя активов меньше, чем ставка налога на прибыль), ЕСН и НДФЛ.

Самый простой способ снижения налога на имущество и ряда других налогов с помощью хранителя активов — использование УСН. С полученной арендной платы Хранитель активов заплатит небольшой единый налог. А предприятия-арендаторы, включив сумму арендной платы (которая может быть значительно выше амортизации) в расходы, уменьшат налогооблагаемую базу по налогу на прибыль. ЕСН можно уменьшить, если перевести в штат хранителя работников, связанных с эксплуатацией основных средств, а также часть высокооплачиваемых специалистов, включая топ-менеджеров. Тогда с их зарплаты нужно будет платить только 14% в Пенсионный фонд (вместо 26% ЕСН). Если при этом предусмотреть выплату дивидендов учредителям хранителя (ставка налога 9%), можно частично снизить НДФЛ.

Основные ограничения для применения данной схемы — лимиты доходов и стоимости основных средств, установленные Налоговым кодексом. Ситуацию может исправить создание нескольких хранителей активов.

Способы передачи активов холдинга на баланс хранителей могут быть следующими:

- простая продажа (в том числе с последующим лизингом/сублизингом),

- внесение имущества в уставный капитал (возможны различные варианты),

- реорганизация общества путем выделения или разделения.

Выбор варианта зависит от ситуации.

Использовать первый способ целесообразно, когда покупатель (будущий хранитель активов) первоначально будет являться плательщиком НДС («российский оффшор», индивидуальный предприниматель, «инвалидное» предприятие); иначе этот налог просто «пропадает» - его не возьмут к вычету. На УСН ему выгодно будет перейти только после полной или почти полной амортизации активов и использования вычета по НДС (он будет переноситься на арендаторов в составе арендной платы). Иными словами, простая продажа имущества выгодна, если:

- будущие арендаторы – плательщики НДС, или остаточная стоимость имущества невелика;

- хранитель активов сначала является плательщиком НДС.

Передача имущества в уставный капитал не облагается налогом на прибыль и НДС. Однако если оно передается предприятием, находящемся на общей системе налогообложения, НДС придется восстановить с части несамортизированной стоимости активов. При этом принимающая сторона берет ту же сумму НДС к вычету (если является плательщиком этого налога).

Есть другие нюансы. Хранитель активов не получит право на «упрощенку», если имущество в уставный капитал новой фирмы внесет юридическое лицо, и его доля превысит 25%. Чтобы этого избежать, 75 % акций новой фирмы должны принадлежать физическим лицам (реальным владельцам бизнеса). Действовать можно двумя путями:

- физлица должны внести другое имущество (ценные бумаги, оборудование, денежные средства), оценочной стоимостью не менее 75% уставного капитала хранителя. То есть нужно либо завышать оценку вклада физлиц, либо занижать оценку вклада юрлиц (можно одновременно);

- после внесения вклада в уставный капитал юрлица продают свои доли (акции) в хранителе физлицам-владельцам бизнеса. Оплату можно проводить с рассрочкой на длительный срок за счет доходов владельцев от деятельности в качестве индивидуальных предпринимателей. Право собственности на долю в хранителе (акции) переходит в момент заключения договора. То есть со следующего года хранитель сможет перейти на УСН.

Итак, внесение в уставный капитал подходит, если:

- остаточная стоимость имущества не велика или нулевая, либо оно изначально приобреталось передающей стороной без НДС, либо передающая сторона вообще не является плательщиком НДС;

- хранитель сначала является плательщиком НДС и только после полной (почти полной) амортизации активов и использования вычета по НДС переходит на УСН.

Реорганизация основного предприятия в форме выделения из него Хранителя активов — более трудоемкий способ, однако он единственный не приводит к уплате ни налога на прибыль, ни НДС, ни даже восстановления НДС. При этом доля физических лиц в уставном капитале первоначального собственника активов должна быть не менее 75%. Идентичным будет и состав собственников в выделенном юрлице – хранитель активов, который сразу может перейти на УСН. В противном случае следует использовать разделение, когда собственники – юрлица получают доли (акции) нового основного предприятия, а собственники – физлица — доли (акции) хранителя активов.

Разделяй и властвуй

Чтобы перейти на льготные налоговые режимы, налогоплательщик должен отвечать определенным требованиям, установленным НК РФ. Например, для применения УСН доходы организации или индивидуального предпринимателя не должны превышать 20 миллионов рублей, стоимость основных средств — 100 миллионов, число сотрудников — 100 человек (ст. 346.12 НК). Система налогообложения в виде единого налога на вмененный доход вообще установлена для определенных видов деятельности.

Очевидно, что сам холдинг не имеет возможности перейти на льготные спецрежимы. Воспользоваться преимуществами смогут отельные его элементы, в адрес которых, соответственно, будут распределяться финансовые потоки. Кроме того, выделив из состава головного предприятия структурные подразделения по оказанию услуг, группа получает в распоряжение рычаг эффективного управления налоговой базой по налогу на прибыль. Согласно НК РФ, для исчисления налога на прибыль плательщик вправе уменьшить полученные доходы на сумму расходов, связанных с реализацией, в число которых входят затраты на оплату услуг сторонних организаций.

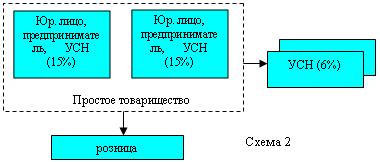

Таким образом, рекомендуется «разбить» холдинг на основное предприятие, выполняющее ключевые функции по производству продукции (товаров, работ, услуг), и самостоятельных субъектов (ООО или индивидуальные предприниматели) на «упрощенке» или «вмененке» — внешне не аффилированных по отношению к нему лиц. Прибыль минимизируется за счет оплаты работ или услуг фирмам и предпринимателям, которые в свою очередь, находясь на спецрежимах налогообложения, не перечисляют в бюджет налоги на имущество, прибыль, добавленную стоимость и единый социальный.

В зависимости от направления деятельности холдинга ими могут быть транспортные, клининговые и охранные предприятия, ремонтно-строительные и эксплуатационные организации. Из консалтинговых услуг наиболее распространены: информационно-технического характера, по вопросам управления, продвижению товара на рынке, ведению бухгалтерского и налогового учета, юридические. Наименее просчитываемые — управленческие, юридические и маркетинговые. Дифференциация сложившихся цен в данной области имеет самый широкий диапазон, что позволяет искусственно выводить из холдинга большую прибыль.

Оказанные предприятиям холдинга услуги не должны быть фиктивными. Их фактическое предоставление лучше всего подтвердить договором, актом сдачи-приемки или отчетом, из которых будет видна дата, характер и объем проведенных работ, а также фамилии и телефоны исполнителей. При документировании факта оказания услуг желательно отразить их экономическую обоснованность (п.1 ст.252 НК РФ).

Некоторые организации, преследуя аналогичные цели, прибегают к аутсорсингу. Основную часть сотрудников холдинга переводят на работу в обособленную организацию на «упрощенке», оказывающую услуги основному предприятию по подбору и предоставлению персонала. Конечно, на самом деле сотрудники останутся на прежних местах - изменятся только записи в их документах. Это позволит эффективно планировать не только налог на прибыль, но и «зарплатные» налоги. Специфика деятельности аутсорсинговой компании не повлечет негативных последствий для персонала, к тому же их социальная защищенность сохранится.

Нередко помимо создания «единой бухгалтерии» на базе управляющей компании внедряют сквозную систему бюджетирования. Это позволяет владельцам бизнеса не только контролировать, но и регулировать денежные потоки. С помощью гражданско-правовых договоров между предприятиями холдинга расходы убыточных проектов легко «переносятся» в более прибыльные. В аналогичных целях используют механизм трансфертного ценообразования и варьирования торговой надбавки.

[1] Как правило, для налогового планирования удобнее использовать именно предпринимателя (предпринимателей), а не юридическое лицо, в связи с тем, что законодательство предусматривает упрощенные процедуры учета и осуществления операций с наличными денежными средствами для предпринимателей по сравнению с юридическими лицами.

[2] Чистые активы в этом случае предпочтительнее чистой прибыли, т.к. имеются безналоговые способы их увеличения (будут рассмотрены далее).